(よくある質問)

年金には税金がかかりますか?

(回答)

老齢の年金(特別支給の老齢厚生年金、老齢基礎年金、老齢厚生年金や企業年金)を受給すると、雑所得として所得税の課税対象となります(給与所得等も含めて総合課税の対象となります)。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2015/a/01/1_03.htm

なお、公的年金等に係る雑所得には控除額がありますので、受給した年金の全額が雑所得になるわけではありません。

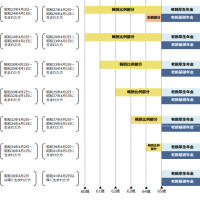

・ご年齢(65歳未満か65歳以上か)

・公的年金等の収入金額の合計額

・公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円以下か・1,000万円超2,000万円以下か・2,000万円超か

に応じて、受給された公的年金等のうちいくらが雑所得になるかが決まります(令和2年分以後)。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1600.htm

なお、障害年金や遺族年金は非課税です。

また、年金にかかる税金については、以下の点も、令和2年から改正されています。

・所得金額調整控除(給与+公的年金の場合の給与所得の調整)https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1411.htm

所得金額調整控除とは、一定の給与所得者の総所得金額を計算する場合に、一定の金額を給与所得の金額から控除するというものです。

所得金額調整控除には、次の1、2の二種類があります。

1 子ども・特別障害者等を有する者等の所得金額調整控除

その年の給与等の収入金額が850万円を超える給与所得者で、(1)のイ~ハのいずれかに該当する給与所得者の総所得金額を計算する場合に、(2)の所得金額調整控除額を給与所得から控除するものです。

(1) 適用対象者

イ 本人が特別障害者に該当する者

ロ 年齢23歳未満の扶養親族を有する者

ハ 特別障害者である同一生計配偶者又は扶養親族を有する者

(2) 所得金額調整控除額

{給与等の収入金額(1,000万円超の場合は1,000万円) - 850万円}×10%=控除額※

※ 1円未満の端数があるときは、その端数を切り上げます。

年末調整においてこの控除の適用を受けようとする給与所得者は、その年最後に給与等の支払を受ける日の前日までに、給与の支払者に所得金額調整控除申告書を提出する必要があります。

(注) この控除は、扶養控除と異なり、同一生計内のいずれか一方のみの所得者に適用するという制限がありません。したがって、例えば、夫婦ともに給与等の収入金額が850万円を超えており、夫婦の間に1人の年齢23歳未満の扶養親族である子がいるような場合には、その夫婦双方が、この控除の適用を受けることができます。

2 給与所得と年金所得の双方を有する者に対する所得金額調整控除

その年において、次の(1)に該当する者の総所得金額を計算する場合に、(2)の所得金額調整控除額を給与所得から控除するものです(注)。

(1) 適用対象者

その年分の給与所得控除後の給与等の金額と公的年金等に係る雑所得の金額がある給与所得者で、その合計額が10万円を超える者

(2) 所得金額調整控除額

{給与所得控除後の給与等の金額(10万円超の場合は10万円) + 公的年金等に係る雑所得の金額(10万円超の場合は10万円)}-10万円=控除額(注)

(注) 上記1の所得金額調整控除の適用がある場合はその適用後の給与所得の金額から控除します。